手机版 欢迎访问人人都是自媒体网站

在茅山山脉之西,碧波荡漾的固城湖、石臼湖之东的高淳,高淳农商行客户经理李经理吃完早饭,开始了一天的工作:

7:40处理前一天的2笔涉农贷款申请流程;

10:30查看砖墙镇的ATM机、POS机、便民服务终端等便民机具运行是否正常、宣传资料和横幅标语有无缺失损坏;

13:40走访桠溪镇桠溪村的尤珍家庭农场,查看青虾养殖情况以及种植计划和资金需求;

15:25到小茅山脚村,通过移动PAD为青山茶场办理现场开户和小微贷款;

18:00到古柏镇唐倩圩查看贷款农户的大闸蟹蟹苗的投放以及水田中水草和钙的补充情况,确保生产顺利;

20:00在淳溪镇为农民们做金融知识讲座;

21:00回到支行总结当天的客户拜访记录。

李经理每天这么忙,是因为农商行基层客户经理要承担农业贷款、便民金融服务和金融知识下乡等多重任务。

农业贷款不同于城市里的各种白领贷、公积金贷,不能纯粹地做线上“不见面贷款”。

民间经常说“家财万贯,带毛的不算”,遇到自然灾害和病害,农业养殖经常一死一片,农业贷款自然是还不上了,农户要2-3年才能缓过气来。

所以,李经理需要经常去看看贷款农户的实际生产经营情况才放心。有时候,他还要找第三方公司帮助农户做好灾害防护,找保险公司为农产品做好保险,否则等发生农业灾害了,贷出去的款子就很难收回来了。

值得注意的是,截止2019年6月,全国农村金融机构共有营业网点7.7万个,全国乡镇银行业金融机构覆盖率95.65%,行政村基础金融服务覆盖率99.20%,这些,都是靠千千万万的“李经理”的一双脚一步步踏出来的。

有人说,农商行的基层客户经理就是银行业里的“赤脚医生”,是非常贴切的形容。那么中国农村金融机构的发展情况如何呢?

一、农村金融机构发展概况根据中国银保监会官网的数据,截止2019年6月,全国有4597家银行业金融机构,农村金融机构约有2300多家,其中农商行1423家,农村信用社784家,还有其他若干农村合作银行和新型农村金融机构。农村金融机构数量约占银行业金融机构总数的50%。

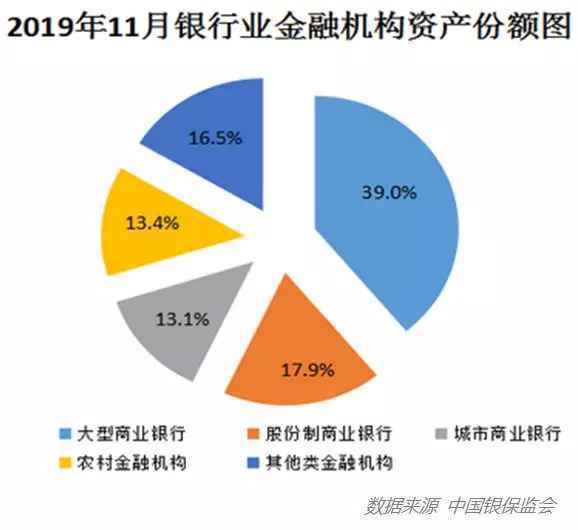

根据国家统计局数据,截止2018年末,中国大陆总人口为13亿9538万人,乡村常住人口5亿6401万人,占全国人口40.42%。农村金融机构,以占银行业金融机构总资产13.4%的资产,服务了中国40.42%的乡村人口。

可以说,以农商行为主的农村金融机构,用较少的资源,为广大农村的金融服务做出了巨大的贡献。

农商行近几年资产规模发展迅速。以A股上市的6家农商行——紫金银行、常熟银行、无锡银行、吴江银行、江阴银行、张家港银行为例,2018年他们的资产增速都突破了10%,营收增速最高突破了30%。

在高速发展的同时,整个农商行行业的不良率依然高企——上述A股上市的6家农商行截止2018年末的不良率分别为1.69%、0.97%、1.26%、1.31%、2.15%、1.47%。

据中银国际证券研究数据,截止2019年1季度末,农商行整体不良率 4.1%,较2015年提升1.6个百分点,高于行业整体不良率 2.3个百分点,农商行不良率前十名都超过了5%,远远高于国有银行、股份制银行和城商行。

资产规模迅速发展,不良率又远高于行业平均线,充分反映了农商行经营的复杂性,那么农商行经营面临哪些挑战呢?

二、农商行经营面临的挑战农商行很多是从农信社改制而来,有历史包袱,有独特的生态体系:

一些较小的农商行,虽然已经纳入银保监会的监管序列,但是依然很容易受到当地人情关系的影响。

另外,小型农商行贷款的行业结构单一,大多以农商为主。小型农商行被局限于县(区)内,信贷集中度很高,行业风险较难分散,尤其在一些经济不发达地区,区域性风险很高。

农商行贷款的行业集中度很高:

据联合资信公布的评级报告显示,截止2017年末,安徽祁门农商行单一最大客户贷款集中度和前十家贷款客户集中度分别为8.52%和83.43%。湖北咸宁农商行2018年末不良率3.74%,该行对公贷款中,房地产、建筑等行业贷款占比较高,行业投放较为集中,不利于信用风险分散。

小型农商行人才稀缺,员工学历程度较低、年龄较大。以四川省绵阳市安州农商行为例,在岗员工279人,40岁以上员工占60%,本科以下学历员工占60%。这些农商行位于县乡镇等偏远地区,他们大多数只能招聘当地的人员,市场化的优秀人才不愿意去这些地方。这导致农商行缺乏创新的发展思维,也缺乏风险管理的优秀人才。

另外,农商行主要是做小微企业和农村金融,然而小微企业贷款和农村金融不良率都较高。

Copyright © 2018 DEDE97. 织梦97 版权所有 京ICP