手机版 欢迎访问人人都是自媒体网站

编辑导语:本次分析基于酒类行业,对酒类电商零售流通企业进行分析,探索领域内具有代表性的企业(现在算成功的、新起之秀、陨落的流星);通过对行业及企业进行挖掘,试图探索行业历史,竞争现状及未来可能的发展路径,趋势进行更多思考问题。

据零售端口径统计,中国酒水类零售额每年高达1.5万亿元,这其中又分化为白酒、啤酒和葡萄酒三大市场。

据中国酒业协会披露的2018年销售数据:白酒年消费量871.20万千升、利润总额1250.5亿元;啤酒年消费量3812.24万千升、利润总额121.85亿元;葡萄酒年消费量62.91万千升、利润总额30.63亿元。

从上述数据可以看出,虽然啤酒消费量是白酒的4倍,但其利润额只是白酒的10/1;白酒行业由于其高客单价和高利润,占据了全行业将近85%的利润。

而白酒行业品牌高度集中,茅台、五粮液、洋河占据了行业大部分市场;仅茅台一家,年销售额736.39亿元,年利润352.03亿元,占白酒行业年利润3成。

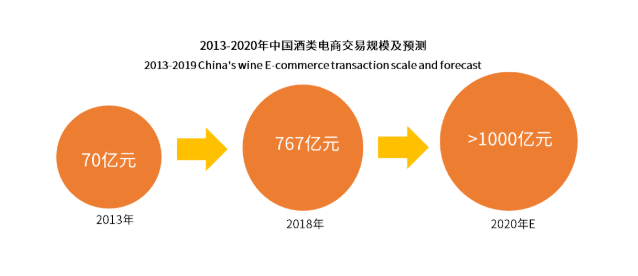

电商方面,2013年酒类电商交易规模达70亿元,2018年达到了767亿元;而经过预测,2020年电商交易规模将突破1000亿元。

线下零售店很好地迎合了消费者对于品质好、价格低、选择多、配送快等方面的消费诉求,为消费者提供优质的消费体验。

不仅进一步突出实体店特有的体验性优势,还可以通过系统研究消费者行为习惯,完善线上大数据系统,最终形成线上线下融合的新生态。

所以酒类电商公司对对于线下也越加重视,意图融合线上线下,形成倍增,加速催化。

2. 发展机遇1)线上渗透率低

虽然中国酒水零售规模和3C家电市场差不多大,但3C家电市场却出现了京东、苏宁易购这样的互联网上市公司;而电商在酒类行业的渗透率至今不过5%,传统线下模式依然占到90%以上——这其中以传统的夫妻店占绝大多数。

目前酒水行业的两大玩家为酒仙网和1919,酒仙网2018年交易额(GMV)突破45亿元,净利润8000万元;1919在2018年营收达38.72亿元,2019年营收达66.2亿——即便是这两大酒水电商头部企业,在整个万亿酒水行业中,市场份额也才到1个百分点左右。

2)酒水产品的独特性

当我们举起酒杯时,你确实是在“喝酒”吗?

你可能更多是和客户建立关系拿下订单,跟领导表达感谢和敬意以求取得关照,跟同事示好以后更好的开展工作,跟朋友吐槽,建立更亲密的关系。

酒水除了消费价值,更重要的一点是——社会连接价值;尤其是占据酒业绝大部分利润的白酒、高档酒,在社会连接的金字塔尖—商务乃至体制人群中,具有重要的价值。

这些重度消费群体,更多是以通过2B(公司、单位)的方式来销售的,这些不是简单的线上流程可以替代的。

从前面统计数据可以看出,虽然啤酒消费量是白酒的4倍,占据酒水消费总量77%;但由于啤酒笨重低值,决定了其流通和零售的场景是走线下,也就是说绝大部分酒类只能走线下销售流程。

酒水行业的特性,决定了酒水行业不能像3C家电类标准消费品一样完全走线上,必须和线下结合,否则很难取得大的突破。

3)消费场景的即时性

社会活动中有大量的餐饮/聚会/社交场景,可能是下班后的一场临时聚餐,一帮朋友的突然到访,都需要方便、丰富、适价的酒水;这无论是传统的电商和线下都无法解决这个问题——所以酒水新零售势必需要借助线下产生新的价值。

4)酒类消费市场变化

酒水行业中白酒行业占据了整个行业85%的利润,所以酒水新零售的核心玩家几乎都集中在白酒行业。

用户群体更加年轻和多样化,特别是包括了职场的中坚力量,当前,酒类消费主体呈现出年轻化的趋势。

数据显示,2019年中国白酒消费者平均年龄为37岁,而啤酒、洋酒、葡萄酒的消费者平均年龄为34岁;随着年轻一代崛起,80、90后逐步成为酒类消费的主体。

这导致低酒精度、口感刺激度低、价格实惠的啤酒,葡萄酒酒、洋酒等更受年轻人的青睐。

啤酒的销量是白酒的4倍,占行业销量的75%以上,葡萄酒的销量也在逐步增加;酒的消费类型在转化,啤酒及葡萄酒的相对市场份额会逐步变大。

不同消费场景有不同的饮酒偏好。酒类消费者宴请场合偏好白酒和葡萄酒,送礼偏好洋酒和白酒,自饮偏好葡萄酒和啤酒,收藏偏好洋酒和葡萄酒。

02 行业竞品分析产品选择:酒类电商零售有很多不同的商业路线,作者将选择各种路线中较为典型的做为比较介绍。

1. 酒仙网1)简介

Copyright © 2018 DEDE97. 织梦97 版权所有 京ICP